Rappel des faits

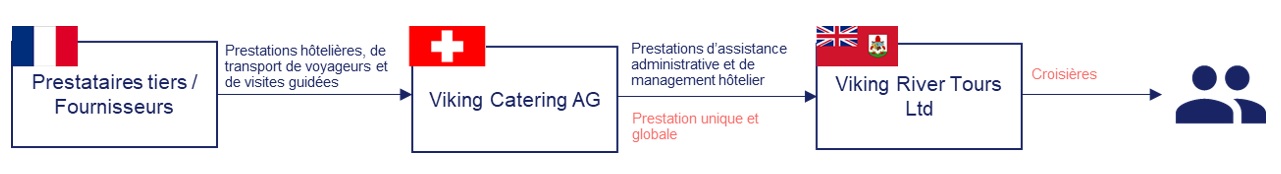

Cette affaire concerne la société Viking Catering AG (la Société), société de droit suisse, ayant pour activité la réalisation de diverses prestations d’assistance administrative et de management hôtelier pour le compte d’un client unique, la société Viking River Tours Ltd, société située aux Bermudes, ayant pour activité la commercialisation de croisières maritimes et fluviales au profit des consommateurs finaux.

En pratique, la Société achète auprès de fournisseurs français, avec TVA française, des prestations hôtelières, de transport de voyageurs et de visites guidées dans des sites touristiques ou culturels français utilisés dans les croisières commercialisées par la société Viking River Tours Ltd.

La Société a demandé le remboursement de la TVA encourue auprès des fournisseurs français, selon la procédure prévue pour les assujettis établis en dehors de l’Union européenne (procédure dite « 13ème Directive »). L’administration fiscale française a rejeté cette demande dès lors que, pouvant être considérée comme ayant une activité d’agence de voyages en matière de TVA, la Société ne pouvait pas bénéficier d’un droit à déduction sur ces opérations. Cette position n’avait pas été suivie par le Tribunal administratif de Montreuil qui avait fait droit à la demande de la Société.

La Cour administrative d’appel s’est donc attardée à vérifier si la Société pouvait être considérée comme réalisant une activité entrant dans le champ d’application du régime des agences de voyages aux fins de la TVA.

En pratique, la Société achète auprès de fournisseurs français, avec TVA française, des prestations hôtelières, de transport de voyageurs et de visites guidées dans des sites touristiques ou culturels français utilisés dans les croisières commercialisées par la société Viking River Tours Ltd.

La Société a demandé le remboursement de la TVA encourue auprès des fournisseurs français, selon la procédure prévue pour les assujettis établis en dehors de l’Union européenne (procédure dite « 13ème Directive »). L’administration fiscale française a rejeté cette demande dès lors que, pouvant être considérée comme ayant une activité d’agence de voyages en matière de TVA, la Société ne pouvait pas bénéficier d’un droit à déduction sur ces opérations. Cette position n’avait pas été suivie par le Tribunal administratif de Montreuil qui avait fait droit à la demande de la Société.

La Cour administrative d’appel s’est donc attardée à vérifier si la Société pouvait être considérée comme réalisant une activité entrant dans le champ d’application du régime des agences de voyages aux fins de la TVA.

Absence de droit à déduction en cas d’application du régime des agences de voyages

Autres articles

-

TVA sur la marge des agences de voyages : comment éviter les erreurs ? [ABO]

TVA sur la marge des agences de voyages : comment éviter les erreurs ? [ABO]

-

TVA sur la marge des agences de voyages : la Commission Européenne mène l’enquête

TVA sur la marge des agences de voyages : la Commission Européenne mène l’enquête

-

L'ECTAA réclame une révision du régime de TVA pour les agences de voyages

L'ECTAA réclame une révision du régime de TVA pour les agences de voyages

-

Hôtellerie - Restauration : la députée Brigitte Kuster (LR) va présenter une proposition de loi pour baisser la TVA

Hôtellerie - Restauration : la députée Brigitte Kuster (LR) va présenter une proposition de loi pour baisser la TVA

-

COVID-19 : Pistes et solutions pour gérer vos obligations déclaratives en matière de TVA en ces temps troublés

COVID-19 : Pistes et solutions pour gérer vos obligations déclaratives en matière de TVA en ces temps troublés

La question portait sur la possibilité pour la Société de récupérer la TVA encourue en France selon la procédure prévue par la « 13ème Directive ».

L’enjeu de l’application ou non du régime des agences de voyages prenait donc tout son sens dans la mesure où elle entraîne l’impossibilité de déduire la TVA française.

En pratique, il ressort des conditions prévues par cette procédure de demande de remboursement que, la TVA française peut être déduite par une société établie en dehors de l’Union européenne dès lors que les opérations réalisées, dont le lieu d’imposition est situé hors de France, ouvriraient droit à déduction si leur lieu était situé en France.

Si, par principe, les règles prévues pour les agences de voyages ne s’appliquent pas aux sociétés établies en dehors de l’Union européenne, il convient néanmoins d’en apprécier les conditions de fond au niveau de la Société afin de vérifier si les prestations rendues par cette dernière pouvaient être considérées comme des prestations entrant dans le champ de la TVA sur marge, dans les mêmes conditions que si elles étaient rendues par des sociétés françaises.

L’enjeu de l’application ou non du régime des agences de voyages prenait donc tout son sens dans la mesure où elle entraîne l’impossibilité de déduire la TVA française.

En pratique, il ressort des conditions prévues par cette procédure de demande de remboursement que, la TVA française peut être déduite par une société établie en dehors de l’Union européenne dès lors que les opérations réalisées, dont le lieu d’imposition est situé hors de France, ouvriraient droit à déduction si leur lieu était situé en France.

Si, par principe, les règles prévues pour les agences de voyages ne s’appliquent pas aux sociétés établies en dehors de l’Union européenne, il convient néanmoins d’en apprécier les conditions de fond au niveau de la Société afin de vérifier si les prestations rendues par cette dernière pouvaient être considérées comme des prestations entrant dans le champ de la TVA sur marge, dans les mêmes conditions que si elles étaient rendues par des sociétés françaises.

La licence d’agent de voyages n’est pas un critère déterminant pour la TVA sur marge

Comme indiqué dans la doctrine administrative, seule la nature de la prestation réalisée est déterminante pour appliquer le régime de la TVA applicable aux agences de voyages.

Ainsi, sans tenir compte de la détention ou non d’une autorisation, dès lors que les opérations sont réalisées par une agence de voyages agissant en tant qu’intermédiaire opaque (acheteur et revendeur – en son nom propre mais pour le compte de), le régime de TVA sur marge devrait venir s’appliquer.

Cette position est celle qui a été initialement retenue par la Cour de Justice de l’Union européenne dans le cadre d’un contentieux diligenté par la Commission européenne contre la France.

Dès lors, le fait que la Société ne dispose pas d’un agrément spécial ou d’une licence d’agent de voyages n’a pas d’impact sur le régime TVA applicable (BOI-TVA-SECT-60-20120912 n°20).

Ainsi, sans tenir compte de la détention ou non d’une autorisation, dès lors que les opérations sont réalisées par une agence de voyages agissant en tant qu’intermédiaire opaque (acheteur et revendeur – en son nom propre mais pour le compte de), le régime de TVA sur marge devrait venir s’appliquer.

Cette position est celle qui a été initialement retenue par la Cour de Justice de l’Union européenne dans le cadre d’un contentieux diligenté par la Commission européenne contre la France.

Dès lors, le fait que la Société ne dispose pas d’un agrément spécial ou d’une licence d’agent de voyages n’a pas d’impact sur le régime TVA applicable (BOI-TVA-SECT-60-20120912 n°20).

La prestation unique et globale doit être acquise auprès de prestataires tiers

Le critère déterminant réside dans le fait que l’assujetti utilise pour la réalisation du voyage des livraisons de biens et des prestations de services d'autres assujettis.

Corrélativement, il importe peu que les prestations revendues s’intitulent « prestations d’assistance administrative et de management hôtelier ». Il convient in fine de tenir compte de ce que comprennent ces prestations, et d’aller au-delà de la dénomination choisie par les parties au contrat.

Dès lors que sous cet intitulé les prestations de services rendues comprennent les éléments généralement attachés à la réalisation d'un voyage acquis auprès de tiers (i.e., transport et / ou hébergement), la prestation doit être considérée comme une prestation rendue par une agence de voyages aux fins de la TVA, n’ouvrant pas droit à déduction de la TVA d’amont.

Le fait que la prestation rendue par la Société ne comprenne pas de prestations d’information et de conseil aux voyageurs n’empêche pas l’application du régime de la marge.

Si au cas particulier les prestations sont rendues à un assujetti, il convient néanmoins de noter que la jurisprudence a eu tendance ces derniers temps à considérer que, lorsque le client est un consommateur final, la réalisation de telles prestations impacte la qualification de prestations de services entrant dans le champ d’application de la TVA sur marge.

Corrélativement, il importe peu que les prestations revendues s’intitulent « prestations d’assistance administrative et de management hôtelier ». Il convient in fine de tenir compte de ce que comprennent ces prestations, et d’aller au-delà de la dénomination choisie par les parties au contrat.

Dès lors que sous cet intitulé les prestations de services rendues comprennent les éléments généralement attachés à la réalisation d'un voyage acquis auprès de tiers (i.e., transport et / ou hébergement), la prestation doit être considérée comme une prestation rendue par une agence de voyages aux fins de la TVA, n’ouvrant pas droit à déduction de la TVA d’amont.

Le fait que la prestation rendue par la Société ne comprenne pas de prestations d’information et de conseil aux voyageurs n’empêche pas l’application du régime de la marge.

Si au cas particulier les prestations sont rendues à un assujetti, il convient néanmoins de noter que la jurisprudence a eu tendance ces derniers temps à considérer que, lorsque le client est un consommateur final, la réalisation de telles prestations impacte la qualification de prestations de services entrant dans le champ d’application de la TVA sur marge.

Le service unique et global peut être rendu à un voyageur (consommateur final) ou une autre agence de voyages

Si la condition préalable est celle de l’acquisition des prestations auprès de prestataires tiers assujettis, la revente de ces prestations, de manière globale et unique, peut être faite (i) à un voyageur consommateur final et non assujetti ou (ii) à un autre assujetti, telle qu’une autre agence de voyages.

Ainsi, le régime des agences de voyages en matière de TVA s’applique dans les relations B2B et B2C.

Sur la base de la décision de la CAA de Versailles, les opérateurs doivent s’assurer que les règles rappelées sont correctement appliquées et plus particulièrement que le régime de la marge est appliqué :

Ainsi, le régime des agences de voyages en matière de TVA s’applique dans les relations B2B et B2C.

Sur la base de la décision de la CAA de Versailles, les opérateurs doivent s’assurer que les règles rappelées sont correctement appliquées et plus particulièrement que le régime de la marge est appliqué :

- Dès lors que la prestation est rendue au travers de moyens (transports et / ou hébergement) acquis auprès de tiers ;

- Quelle que soit la dénomination des prestations rendues (un contrôle devant être fait afin de s’assurer de la nature des prestations diverses rendues) ;

- Peu importe que le client soit une autre agence de voyages ou le consommateur final ;

- La TVA d’amont afférente aux services entrant dans le champ de la TVA sur marge n’est pas déduite.

Nathalie Habibou

Avocat au Barreau de Paris, spécialisé en TVA et Taxes indirectes, au sein du cabinet Arsene.

Depuis 11 ans, elle accompagne au quotidien les clients français et étrangers, en conseil comme en contentieux, notamment dans le secteur du tourisme (tour-opérateurs, croisiéristes, agences, prestataires de loisirs, start-ups, etc.).

Arsene est le premier cabinet d’avocats indépendant, exclusivement spécialisé en fiscalité. Fondateur du réseau international Taxand, Arsene est depuis 2004 un acteur incontournable du conseil fiscal sur mesure.

www.arsene-taxand.com

Avocat au Barreau de Paris, spécialisé en TVA et Taxes indirectes, au sein du cabinet Arsene.

Depuis 11 ans, elle accompagne au quotidien les clients français et étrangers, en conseil comme en contentieux, notamment dans le secteur du tourisme (tour-opérateurs, croisiéristes, agences, prestataires de loisirs, start-ups, etc.).

Arsene est le premier cabinet d’avocats indépendant, exclusivement spécialisé en fiscalité. Fondateur du réseau international Taxand, Arsene est depuis 2004 un acteur incontournable du conseil fiscal sur mesure.

www.arsene-taxand.com

![Tourisme et religions : un paysage en évolution [ABO] Tourisme et religions : un paysage en évolution [ABO]](https://www.tourmag.com/photo/art/large_16_9/88204662-62476450.jpg?v=1745857921)