D’une manière générale, la jurisprudence a notamment considéré que, ne répondent pas à la définition de transport de voyageurs mais constituent des prestations de loisirs soumises au taux normal de 20%, les descentes de rivières en rafting - Photo Depositphotos.com mur162

La détermination du taux de TVA sur les prestations de loisirs peut rapidement tourner au casse-tête pour les opérateurs qui se demandent quel régime doit être appliqué : exonération de TVA, taux intermédiaire de 10%.

En effet, certaines prestations de loisirs impliquent nécessairement un transport de passagers (tours en hélicoptère, croisières fluviales, tours en montgolfière). Pour autant, il n’est pas toujours évident de déterminer si ces prestations peuvent bénéficier du taux intermédiaire de 10% propre aux transports de voyageurs.

En outre les prestations d’hôtellerie soumises au taux intermédiaire de 10% peuvent également inclure des prestations de loisirs annexes, facturées en sus et de manière distincte.

De la même façon, il est souvent délicat de déterminer si les prestations sportives telles que les leçons de ski ou de parachute ascensionnel peuvent bénéficier de l’exonération propre aux prestations d’enseignement.

En effet, certaines prestations de loisirs impliquent nécessairement un transport de passagers (tours en hélicoptère, croisières fluviales, tours en montgolfière). Pour autant, il n’est pas toujours évident de déterminer si ces prestations peuvent bénéficier du taux intermédiaire de 10% propre aux transports de voyageurs.

En outre les prestations d’hôtellerie soumises au taux intermédiaire de 10% peuvent également inclure des prestations de loisirs annexes, facturées en sus et de manière distincte.

De la même façon, il est souvent délicat de déterminer si les prestations sportives telles que les leçons de ski ou de parachute ascensionnel peuvent bénéficier de l’exonération propre aux prestations d’enseignement.

1. Le taux intermédiaire de 10% peut-il s’appliquer aux prestations de loisirs ?

Autres articles

-

TVA sur la marge des agences de voyages : comment éviter les erreurs ? [ABO]

TVA sur la marge des agences de voyages : comment éviter les erreurs ? [ABO]

-

TVA sur la marge des agences de voyages : la Commission Européenne mène l’enquête

TVA sur la marge des agences de voyages : la Commission Européenne mène l’enquête

-

L'ECTAA réclame une révision du régime de TVA pour les agences de voyages

L'ECTAA réclame une révision du régime de TVA pour les agences de voyages

-

Hôtellerie - Restauration : la députée Brigitte Kuster (LR) va présenter une proposition de loi pour baisser la TVA

Hôtellerie - Restauration : la députée Brigitte Kuster (LR) va présenter une proposition de loi pour baisser la TVA

-

COVID-19 : Pistes et solutions pour gérer vos obligations déclaratives en matière de TVA en ces temps troublés

COVID-19 : Pistes et solutions pour gérer vos obligations déclaratives en matière de TVA en ces temps troublés

A titre de rappel, la prestation de transport de voyageurs est soumise à un taux intermédiaire de TVA de 10%, quel que soit le mode de transport utilisé (rail, route, mer, eau, air, taxis, remontées mécaniques) .

Les autres opérations, qui ne constituent pas des prestations de transports de voyageurs, sont soumises au taux normal de 20%.

Néanmoins cette distinction doit être nuancée lorsque le « transport » n’est pas l’objet ou le but principal recherché par les utilisateurs. La doctrine administrative et la jurisprudence donnent une grille d’analyse.

Pour bénéficier du taux intermédiaire de TVA de 10%, il est important de savoir si les activités en question répondent ou non à la définition du transport. Par transport, l’administration et la jurisprudence ont longtemps considéré qu’il fallait comprendre l’acheminement, d’un point d’origine à un point de destination, des passagers à titre onéreux .

En pratique, il s’avère que la qualification de prestation de transport de passagers aux fins de la TVA est limitée, et seules les prestations dont l’objet est d’amener les passagers d’un point A à un point B pourraient bénéficier du taux de 10%.

Cependant, il nous semble possible de défendre l’idée selon laquelle un vol circulaire (dont le point de départ A est le même que le point d’arrivée B) (i.e., tel qu’en hélicoptère) constitue une prestation de transport de voyageurs.

En effet, l’approche consistant à qualifier de prestations de transports de voyageurs uniquement les prestations acheminant les passagers d’un point A à un point B ne fait pas forcément sens selon nous. Cela se justifie notamment par le fait que les conditions dans lesquelles les entreprises de transports aériens sont autorisées à exercer leur activité, sous le contrôle de l’Etat, sont strictement régies et encadrées par le Code des transports et par le Code de l’aviation civile.

Ces entreprises peuvent donc ne pas avoir la main sur la manière dont elles peuvent organiser leur activité. Ce n’est pas pour autant qu’elles ne réalisent pas une prestation de transport.

Il apparaît que la jurisprudence ne suive pas toujours le raisonnement retenu par la doctrine administrative et n’hésite pas à prendre une position contraire à celle-ci en fonction d’une appréciation globale de la prestation.

En effet, dans un rescrit RES N°2005/67 (TCA) du 06 septembre 2005, l’Administration fiscale avait notamment indiqué que le taux de TVA de 10% prévu à l’article 279-b quater du CGI s’applique aux opérations de baptêmes de l’air dès lors qu’elles répondent à la définition du transport aérien prévu par le Code des transports et par le Code de l’aviation civile.

Néanmoins, la jurisprudence a considéré que les baptêmes de l’air ne constituent pas des prestations de transport dans la mesure où ils n’ont pas pour objet de proposer un voyage aux personnes qui en bénéficient, mais caractérisent une simple promenade aérienne, alors même qu’il existe un point de départ A et un point d’arrivée B.

Les autres opérations, qui ne constituent pas des prestations de transports de voyageurs, sont soumises au taux normal de 20%.

Néanmoins cette distinction doit être nuancée lorsque le « transport » n’est pas l’objet ou le but principal recherché par les utilisateurs. La doctrine administrative et la jurisprudence donnent une grille d’analyse.

Pour bénéficier du taux intermédiaire de TVA de 10%, il est important de savoir si les activités en question répondent ou non à la définition du transport. Par transport, l’administration et la jurisprudence ont longtemps considéré qu’il fallait comprendre l’acheminement, d’un point d’origine à un point de destination, des passagers à titre onéreux .

En pratique, il s’avère que la qualification de prestation de transport de passagers aux fins de la TVA est limitée, et seules les prestations dont l’objet est d’amener les passagers d’un point A à un point B pourraient bénéficier du taux de 10%.

Cependant, il nous semble possible de défendre l’idée selon laquelle un vol circulaire (dont le point de départ A est le même que le point d’arrivée B) (i.e., tel qu’en hélicoptère) constitue une prestation de transport de voyageurs.

En effet, l’approche consistant à qualifier de prestations de transports de voyageurs uniquement les prestations acheminant les passagers d’un point A à un point B ne fait pas forcément sens selon nous. Cela se justifie notamment par le fait que les conditions dans lesquelles les entreprises de transports aériens sont autorisées à exercer leur activité, sous le contrôle de l’Etat, sont strictement régies et encadrées par le Code des transports et par le Code de l’aviation civile.

Ces entreprises peuvent donc ne pas avoir la main sur la manière dont elles peuvent organiser leur activité. Ce n’est pas pour autant qu’elles ne réalisent pas une prestation de transport.

Il apparaît que la jurisprudence ne suive pas toujours le raisonnement retenu par la doctrine administrative et n’hésite pas à prendre une position contraire à celle-ci en fonction d’une appréciation globale de la prestation.

En effet, dans un rescrit RES N°2005/67 (TCA) du 06 septembre 2005, l’Administration fiscale avait notamment indiqué que le taux de TVA de 10% prévu à l’article 279-b quater du CGI s’applique aux opérations de baptêmes de l’air dès lors qu’elles répondent à la définition du transport aérien prévu par le Code des transports et par le Code de l’aviation civile.

Néanmoins, la jurisprudence a considéré que les baptêmes de l’air ne constituent pas des prestations de transport dans la mesure où ils n’ont pas pour objet de proposer un voyage aux personnes qui en bénéficient, mais caractérisent une simple promenade aérienne, alors même qu’il existe un point de départ A et un point d’arrivée B.

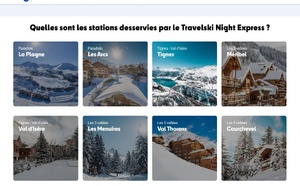

Quels modes de transport sont des prestations de loisirs ?

D’une manière générale, la jurisprudence a notamment considéré que, ne répondent pas à la définition de transport de voyageurs mais constituent des prestations de loisirs soumises au taux normal de 20% :

- La prestation consistant à mettre à disposition de clubs de parachutistes un avion et un pilote en vue du largage des parachutistes dans la mesure où il ne s’agit pas d’un déplacement d’un point du territoire à un autre mais de l’accès à l’espace aérien afin d’y exercer une activité sportive ;

- Les prestations offertes par les entreprises d’aérostation dans la mesure où le point de départ et d’arrivée, dépendant du vent, ne peuvent être fixés qu’au dernier moment ;

- L’acheminement de plongeurs dans la mesure où il a pour objet de permettre d’exercer une activité sportive ;

- Les descentes de rivières en raft ;

- L'exploitation d'un petit train routier et d'un parc de barques dans la mesure où ces moyens ne sont pas utilisés dans le but d’effectuer un déplacement d'un point du territoire à un autre, mais dans un but de divertissement touristique ;

- L’activité consistant à organiser des visites d'une rivière souterraine en barque ;

- Les prestations de promenade en vélorail, en raison notamment du caractère sportif de certains circuits et du fait que l'engin mis à disposition est placé sous la seule maîtrise des utilisateurs.

- La prestation consistant à mettre à disposition de clubs de parachutistes un avion et un pilote en vue du largage des parachutistes dans la mesure où il ne s’agit pas d’un déplacement d’un point du territoire à un autre mais de l’accès à l’espace aérien afin d’y exercer une activité sportive ;

- Les prestations offertes par les entreprises d’aérostation dans la mesure où le point de départ et d’arrivée, dépendant du vent, ne peuvent être fixés qu’au dernier moment ;

- L’acheminement de plongeurs dans la mesure où il a pour objet de permettre d’exercer une activité sportive ;

- Les descentes de rivières en raft ;

- L'exploitation d'un petit train routier et d'un parc de barques dans la mesure où ces moyens ne sont pas utilisés dans le but d’effectuer un déplacement d'un point du territoire à un autre, mais dans un but de divertissement touristique ;

- L’activité consistant à organiser des visites d'une rivière souterraine en barque ;

- Les prestations de promenade en vélorail, en raison notamment du caractère sportif de certains circuits et du fait que l'engin mis à disposition est placé sous la seule maîtrise des utilisateurs.

Quid des prestations de loisirs dans le cadre d’une prestation d’hébergement

De la même manière, la jurisprudence est venue régler le traitement TVA applicable aux prestations de loisirs qui pourraient être facturées dans le cadre d’une prestation d’hébergement soumise au taux intermédiaire de 10%.

En pratique, il convient de distinguer selon que la prestation de loisirs est facturée globalement ou séparément de la prestation d’hébergement :

- Lorsque la prestation de loisirs est facturée globalement avec la prestation d’hébergement, il convient de vérifier si (i) la prestation constitue une fin en soi pour le client (dans un tel cas, le taux applicable à la prestation de loisirs dépendra de sa nature) ou si (ii) la prestation constitue pour la clientèle le moyen de bénéficier dans les meilleures conditions de la prestation principale d’hébergement (dans un tel cas, le taux de 10% s’appliquera à la prestation de loisirs).

- Lorsque la prestation de loisirs est facturée en sus de la prestation d’hébergement, elle ne pourra pas bénéficier du taux intermédiaire de 10% applicable à la prestation d’hébergement (à moins bien entendu que le taux applicable à cette prestation de loisirs soit également de 10%).

En pratique, il convient de distinguer selon que la prestation de loisirs est facturée globalement ou séparément de la prestation d’hébergement :

- Lorsque la prestation de loisirs est facturée globalement avec la prestation d’hébergement, il convient de vérifier si (i) la prestation constitue une fin en soi pour le client (dans un tel cas, le taux applicable à la prestation de loisirs dépendra de sa nature) ou si (ii) la prestation constitue pour la clientèle le moyen de bénéficier dans les meilleures conditions de la prestation principale d’hébergement (dans un tel cas, le taux de 10% s’appliquera à la prestation de loisirs).

- Lorsque la prestation de loisirs est facturée en sus de la prestation d’hébergement, elle ne pourra pas bénéficier du taux intermédiaire de 10% applicable à la prestation d’hébergement (à moins bien entendu que le taux applicable à cette prestation de loisirs soit également de 10%).

2. L’exonération de TVA peut-elle s’appliquer aux prestations de loisirs ?

S’agissant des exonérations de TVA, il convient d’être prudent en les appliquant. En effet, les exonérations sont des exceptions aux principes généraux de la TVA et sont d’application stricte.

En cas de contrôle, l’administration fiscale vérifie leurs conditions d’application afin de s’assurer que le traitement appliqué n’a pas eu pour effet d’éluder l’impôt.

A titre d’exemple :

- L’activité d’enseignement est exonérée de TVA sous certaines conditions. Il s’en suit que l’enseignement d’une activité sportive, tel que le ski dispensé par des personnes physiques qui perçoivent directement de leurs élèves la rémunération, peut être exonérée de TVA.

- L’activité de parachutisme ascensionnel nautique doit être analysée différemment selon qu’elle est proposée aux estivants souhaitant l’utiliser à des fins récréatives ou qu’elle est proposée à des élèves. Ainsi, lorsqu’elle est proposée aux estivants, quand bien même elle nécessite certaines qualités physiques ainsi qu’un minimum de connaissances techniques, l’activité ne peut bénéficier de l’exonération de TVA.

En définitive, l’appréciation du traitement juridique et TVA des prestations de loisirs relève d’une analyse et d’une appréciation au cas par cas qui ne doivent pas être négligées. Il convient de prendre en compte les circonstances de faits ainsi que l’intégralité de la prestation afin de définir le taux de TVA applicable.

En cas de doute, il pourrait s’avérer nécessaire de demander un rescrit à l’administration afin de sécuriser la position en cas de contrôle fiscal.

En cas de contrôle, l’administration fiscale vérifie leurs conditions d’application afin de s’assurer que le traitement appliqué n’a pas eu pour effet d’éluder l’impôt.

A titre d’exemple :

- L’activité d’enseignement est exonérée de TVA sous certaines conditions. Il s’en suit que l’enseignement d’une activité sportive, tel que le ski dispensé par des personnes physiques qui perçoivent directement de leurs élèves la rémunération, peut être exonérée de TVA.

- L’activité de parachutisme ascensionnel nautique doit être analysée différemment selon qu’elle est proposée aux estivants souhaitant l’utiliser à des fins récréatives ou qu’elle est proposée à des élèves. Ainsi, lorsqu’elle est proposée aux estivants, quand bien même elle nécessite certaines qualités physiques ainsi qu’un minimum de connaissances techniques, l’activité ne peut bénéficier de l’exonération de TVA.

En définitive, l’appréciation du traitement juridique et TVA des prestations de loisirs relève d’une analyse et d’une appréciation au cas par cas qui ne doivent pas être négligées. Il convient de prendre en compte les circonstances de faits ainsi que l’intégralité de la prestation afin de définir le taux de TVA applicable.

En cas de doute, il pourrait s’avérer nécessaire de demander un rescrit à l’administration afin de sécuriser la position en cas de contrôle fiscal.

Nathalie HABIBOU

Avocat au Barreau de Paris, spécialisé en TVA et Taxes indirectes, au sein du cabinet Arsene. Depuis 10 ans, elle accompagne au quotidien les clients français et étrangers, en conseil comme en contentieux, notamment dans le secteur du tourisme (tour-opérateurs, croisiéristes, agences, prestataires de loisirs, start-ups, etc.).

Arsene est le premier cabinet d’avocats indépendant, exclusivement spécialisé en fiscalité. Fondateur du réseau international Taxand, Arsene est depuis 2004 un acteur incontournable du conseil fiscal sur mesure.

www.arsene-taxand.com

Retrouvez toutes les chroniques de Nathalie Habibou sur TourMaG.com.

Avocat au Barreau de Paris, spécialisé en TVA et Taxes indirectes, au sein du cabinet Arsene. Depuis 10 ans, elle accompagne au quotidien les clients français et étrangers, en conseil comme en contentieux, notamment dans le secteur du tourisme (tour-opérateurs, croisiéristes, agences, prestataires de loisirs, start-ups, etc.).

Arsene est le premier cabinet d’avocats indépendant, exclusivement spécialisé en fiscalité. Fondateur du réseau international Taxand, Arsene est depuis 2004 un acteur incontournable du conseil fiscal sur mesure.

www.arsene-taxand.com

Retrouvez toutes les chroniques de Nathalie Habibou sur TourMaG.com.

![Tourisme : où sont passés les Chinois ? [ABO] Tourisme : où sont passés les Chinois ? [ABO]](https://www.tourmag.com/photo/art/large_16_9/87929923-62307593.jpg?v=1744721842)