D'après Bloomberg, Fosun étudierait la mise en vente du Club Med, - Crédit photo : Depositphotos @OceanProd

C'est un coup de tonnerre jusque-là passé inaperçu en France.

D'après Bloomberg, spécialiste de l'information économique, le groupe Fosun propriétaire du Club Med chercherait à vendre la marque iconique française. Il faut dire que le conglomérat chinois, dont la santé financière inquiète, est en fâcheuse posture.

"Le groupe basé à Shanghai aurait sollicité de manière informelle l'intérêt d'acheteurs potentiels.

Le Club Med fait partie d'un certain nombre d'actifs en cours d'examen par Fosun International, et il n'y a aucune certitude que les discussions aboutiront sur une transaction, précisent les sources" annonce le média américain.

La mise à prix serait fixée autour de 1,5 milliard de dollars (1,45 milliard d'euros), alors même que Fosun avait acquis l'entreprise présidée par Henri Giscard d’Estaing pour 939 millions d'euros en 2015.

A cette époque, Guo Guangchang, le président du conglomérat privé était encore comparé à Warren Buffett, ce n'est plus vraiment le cas aujourd'hui.

D'après Bloomberg, spécialiste de l'information économique, le groupe Fosun propriétaire du Club Med chercherait à vendre la marque iconique française. Il faut dire que le conglomérat chinois, dont la santé financière inquiète, est en fâcheuse posture.

"Le groupe basé à Shanghai aurait sollicité de manière informelle l'intérêt d'acheteurs potentiels.

Le Club Med fait partie d'un certain nombre d'actifs en cours d'examen par Fosun International, et il n'y a aucune certitude que les discussions aboutiront sur une transaction, précisent les sources" annonce le média américain.

La mise à prix serait fixée autour de 1,5 milliard de dollars (1,45 milliard d'euros), alors même que Fosun avait acquis l'entreprise présidée par Henri Giscard d’Estaing pour 939 millions d'euros en 2015.

A cette époque, Guo Guangchang, le président du conglomérat privé était encore comparé à Warren Buffett, ce n'est plus vraiment le cas aujourd'hui.

Fosun : Quelle est la situation financière ?

Autres articles

-

Club Med : une année 2024 record malgré plusieurs incertitudes

Club Med : une année 2024 record malgré plusieurs incertitudes

-

Club Med dévoile sa stratégie de communication employeur

Club Med dévoile sa stratégie de communication employeur

-

Emploi Club Med : 1 250 postes à pourvoir pour l'été 2025 !

Emploi Club Med : 1 250 postes à pourvoir pour l'été 2025 !

-

Padel au Club Med : découvrez les nouvelles infrastructures en 2025 !

Padel au Club Med : découvrez les nouvelles infrastructures en 2025 !

-

Club Med Serre Chevalier monte en gamme : tout savoir sur les récentes rénovations

Club Med Serre Chevalier monte en gamme : tout savoir sur les récentes rénovations

Le conglomérat très agressif dans ses acquisitions à l'étranger et en Chine, n'a cessé d'acheter pour croitre.

Après le Club Med, il a fortement investi dans Thomas Cook au point d'être son potentiel sauveur, avant de se retirer dans la dernière ligne droite.

Une marque rachetée à la casse, que le géant chinois a relancée au Royaume-Uni et aussi en Europe.

Sauf que ces achats ont généré une dette astronomique.

Fin septembre, le passif global s'élevait à hauteur de 37,4 milliards d’euros, provoquant une réaction du régulateur bancaire chinois, souhaitant s'assurer des capacités de remboursement de l'entreprise.

Pour rééquilibrer ses comptes lourdement lestés, le propriétaire du Club Med chercherait à réaliser près de 11 milliards de dollars (10,64 milliards d'euros) de vente dans les 12 prochains mois. Il faut dire que si dette est colossale, il y a aussi urgence.

"D'après le rapport intermédiaire publié vers la fin du mois d’août, 17,2 milliards de dollars en paiements de capital arriveraient à échéance en juin 2023, dépassant sa trésorerie et ses équivalents de trésorerie de seulement 16 milliards de dollars," estime Forbes,.

Une analyse qui rejoint celle de Moody's. L'agence de notation rappelle, elle aussi, que les liquidités sont insuffisantes pour couvrir sa dette à court terme arrivant à échéance au cours des 12 prochains mois.

A lire : Fosun : la maison-mère du Club Med face au mur de la dette

Fin octobre, la société spécialiste de la finance a rétrogradé la note du conglomérat. Cette dernière sert à apprécier le risque de solvabilité financière d'une entreprise, donc sa capacité à faire face à ses engagements.

La note a été abaissée à B2, signifiant qu'il "existe un risque de défaut concret, mais une étroite marge de sécurité subsiste" selon le site Fimarkets.

Si depuis Fosun a décidé de ne plus délivrer d'informations financières à Moody's, c'est aussi parce que sa note est juste un cran au-dessus de C, indiquant un risque très important de non-remboursement d'après Bercy..

Après le Club Med, il a fortement investi dans Thomas Cook au point d'être son potentiel sauveur, avant de se retirer dans la dernière ligne droite.

Une marque rachetée à la casse, que le géant chinois a relancée au Royaume-Uni et aussi en Europe.

Sauf que ces achats ont généré une dette astronomique.

Fin septembre, le passif global s'élevait à hauteur de 37,4 milliards d’euros, provoquant une réaction du régulateur bancaire chinois, souhaitant s'assurer des capacités de remboursement de l'entreprise.

Pour rééquilibrer ses comptes lourdement lestés, le propriétaire du Club Med chercherait à réaliser près de 11 milliards de dollars (10,64 milliards d'euros) de vente dans les 12 prochains mois. Il faut dire que si dette est colossale, il y a aussi urgence.

"D'après le rapport intermédiaire publié vers la fin du mois d’août, 17,2 milliards de dollars en paiements de capital arriveraient à échéance en juin 2023, dépassant sa trésorerie et ses équivalents de trésorerie de seulement 16 milliards de dollars," estime Forbes,.

Une analyse qui rejoint celle de Moody's. L'agence de notation rappelle, elle aussi, que les liquidités sont insuffisantes pour couvrir sa dette à court terme arrivant à échéance au cours des 12 prochains mois.

A lire : Fosun : la maison-mère du Club Med face au mur de la dette

Fin octobre, la société spécialiste de la finance a rétrogradé la note du conglomérat. Cette dernière sert à apprécier le risque de solvabilité financière d'une entreprise, donc sa capacité à faire face à ses engagements.

La note a été abaissée à B2, signifiant qu'il "existe un risque de défaut concret, mais une étroite marge de sécurité subsiste" selon le site Fimarkets.

Si depuis Fosun a décidé de ne plus délivrer d'informations financières à Moody's, c'est aussi parce que sa note est juste un cran au-dessus de C, indiquant un risque très important de non-remboursement d'après Bercy..

Comment Fosun peut s'en sortir ?

Vous l'aurez compris, l'actionnaire du Club Med est en fâcheuse posture.

Malgré tout, le gouvernement chinois a mis en place des mesures pour rassurer les investisseurs ébranlés par les difficultés des acteurs de l'immobilier à faire face à leurs dettes. De plus, Xi Jinping a laissé transparaître lors du 20e congrès national du Parti communiste chinois qu'il orienterait l'économie du pays vers un plus grand interventionnisme de l'Etat.

En cas de détérioration continue de la situation financière de Fosun, le président de la République populaire de Chine pourrait aussi se résigner à sauver un fleuron de son économie.

Dans le même temps, les grandes manœuvres ont eu lieu à Shanghai.

Le conglomérat aurait trouvé un accord pour céder une entreprise chinoise de métallurgie. Le montant de la transaction est estimé à hauteur de 2,2 milliards de dollars (2,13 milliards de dollars).

Une opération qui intervient après la vente de 2% de ses parts dans la branche Fosun Tourism Group, pour en détenir 78%.

En tout, les récentes ventes d'actifs ont permis de faire rentrer 4,64 milliards d'euros de trésorerie a rapporté le Financial Times.

L'entreprise aimerait se débarrasser de ses activités dites "non essentielles", à hauteur de 10,64 milliards d'euros dans l'année qui arrive.

Selon Citigroup, une banque d'investissement, le conglomérat considère que ses principaux actifs sont ses branches pharmaceutiques, de vente au détail et de tourisme cotés en bourse, ainsi que l'assureur Fidelidade.

Cette dynamique révèle un changement d'ère aussi bien pour l'économie chinoise que pour Fosun.

Son modèle "était basé sur une vision de l’avenir où les entreprises et les habitants de la Chine voyageaient et dépensaient librement dans le monde entier. Mais la politique zéro covid de la Chine a piégé la plupart des Chinois chez eux pendant près de trois ans.

Dans ce nouveau monde, Fosun ressemble à une relique d’une époque plus heureuse" considère, nos confrères de The Economist.

Malgré tout, le gouvernement chinois a mis en place des mesures pour rassurer les investisseurs ébranlés par les difficultés des acteurs de l'immobilier à faire face à leurs dettes. De plus, Xi Jinping a laissé transparaître lors du 20e congrès national du Parti communiste chinois qu'il orienterait l'économie du pays vers un plus grand interventionnisme de l'Etat.

En cas de détérioration continue de la situation financière de Fosun, le président de la République populaire de Chine pourrait aussi se résigner à sauver un fleuron de son économie.

Dans le même temps, les grandes manœuvres ont eu lieu à Shanghai.

Le conglomérat aurait trouvé un accord pour céder une entreprise chinoise de métallurgie. Le montant de la transaction est estimé à hauteur de 2,2 milliards de dollars (2,13 milliards de dollars).

Une opération qui intervient après la vente de 2% de ses parts dans la branche Fosun Tourism Group, pour en détenir 78%.

En tout, les récentes ventes d'actifs ont permis de faire rentrer 4,64 milliards d'euros de trésorerie a rapporté le Financial Times.

L'entreprise aimerait se débarrasser de ses activités dites "non essentielles", à hauteur de 10,64 milliards d'euros dans l'année qui arrive.

Selon Citigroup, une banque d'investissement, le conglomérat considère que ses principaux actifs sont ses branches pharmaceutiques, de vente au détail et de tourisme cotés en bourse, ainsi que l'assureur Fidelidade.

Cette dynamique révèle un changement d'ère aussi bien pour l'économie chinoise que pour Fosun.

Son modèle "était basé sur une vision de l’avenir où les entreprises et les habitants de la Chine voyageaient et dépensaient librement dans le monde entier. Mais la politique zéro covid de la Chine a piégé la plupart des Chinois chez eux pendant près de trois ans.

Dans ce nouveau monde, Fosun ressemble à une relique d’une époque plus heureuse" considère, nos confrères de The Economist.

Le Club Med dément formellement les rumeurs d'une vente !

Loin du marasme annoncé en Chine, le Club Med poursuit son chemin.

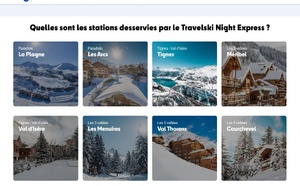

Celle qui s'est imposée comme l'une des plus grandes marques du tourisme en France et dans le monde, va ouvrir dans quelques jours, un tout nouveau resort à Tignes.

D'après un syndicat que nous avons joint après la lecture de l'article de Bloomberg, les salariés ne seraient pas vraiment inquiets. Le calme règne aussi à la direction, que nous avons immédiatement interrogée.

"Ces rumeurs ne sont pas pertinentes et le Club Med les dément.

Fosun a décidé de se concentrer sur son activité grand public orientée vers la famille et de renforcer sa structure financière en cédant 7 à 11 milliards d'euros d'actifs non essentiels.

Il entend rester un acteur fort du tourisme avec Fosun Tourism Group et son investissement dans le Club Med en est un élément essentiel," annonce la communication de la marque au trident.

D'ailleurs, nous avons appelé quelques acteurs qui auraient pu être intéressés par l'annonce. Aucun n'était au courant ou n'a été sondé.

Si tout le monde reconnait l'image de marque du Club Med et que l'un de nos interlocuteurs a déclaré être intéressé en cas de mise en vente, pour le moment l'industrie touristique attend un signe de Shanghai.

Une chose est sûre, si un jour l'enfant chéri de Gilbert Trigano se retrouve sur le marché, il ne fait pas vraiment de doute que la société soit en mesure de trouver rapidement un repreneur.

Autant l'avenir de Fosun est toujours flou, celui du Club Med pourrait être assuré, même en cas de défaillance de son actionnaire.

Reste à savoir si toutes les branches et zones intéresseront les potentiels investisseurs, mais c'est encore une autre histoire.

Celle qui s'est imposée comme l'une des plus grandes marques du tourisme en France et dans le monde, va ouvrir dans quelques jours, un tout nouveau resort à Tignes.

D'après un syndicat que nous avons joint après la lecture de l'article de Bloomberg, les salariés ne seraient pas vraiment inquiets. Le calme règne aussi à la direction, que nous avons immédiatement interrogée.

"Ces rumeurs ne sont pas pertinentes et le Club Med les dément.

Fosun a décidé de se concentrer sur son activité grand public orientée vers la famille et de renforcer sa structure financière en cédant 7 à 11 milliards d'euros d'actifs non essentiels.

Il entend rester un acteur fort du tourisme avec Fosun Tourism Group et son investissement dans le Club Med en est un élément essentiel," annonce la communication de la marque au trident.

D'ailleurs, nous avons appelé quelques acteurs qui auraient pu être intéressés par l'annonce. Aucun n'était au courant ou n'a été sondé.

Si tout le monde reconnait l'image de marque du Club Med et que l'un de nos interlocuteurs a déclaré être intéressé en cas de mise en vente, pour le moment l'industrie touristique attend un signe de Shanghai.

Une chose est sûre, si un jour l'enfant chéri de Gilbert Trigano se retrouve sur le marché, il ne fait pas vraiment de doute que la société soit en mesure de trouver rapidement un repreneur.

Autant l'avenir de Fosun est toujours flou, celui du Club Med pourrait être assuré, même en cas de défaillance de son actionnaire.

Reste à savoir si toutes les branches et zones intéresseront les potentiels investisseurs, mais c'est encore une autre histoire.

Publié par Romain Pommier

Publié par Romain Pommier

![Tourisme : où sont passés les Chinois ? [ABO] Tourisme : où sont passés les Chinois ? [ABO]](https://www.tourmag.com/photo/art/large_16_9/87929923-62307593.jpg?v=1744721842)